| Ставка налога | 13% для резидентов РФ, 30% для нерезидентов |

| Облагаемая база | Все выплаты в денежной и натуральной форме |

| Налоговый период | Календарный год |

| Срок перечисления | Не позднее следующего рабочего дня после выплаты зарплаты |

- Определите общую сумму начисленной зарплаты

- Вычтите положенные налоговые вычеты (при наличии)

- Умножьте полученную сумму на 13% (или 30% для нерезидентов)

- Округлите результат до полных рублей

- Удержите рассчитанную сумму при выплате зарплаты

| Стандартные | На детей (1 400 - 3 000 руб.), для отдельных категорий лиц (500-3 000 руб.) |

| Социальные | На лечение, обучение, благотворительность |

| Имущественные | При покупке недвижимости |

| Профессиональные | Для ИП и лиц по договорам ГПХ |

| Начисленная зарплата | 45 000 рублей |

| Вычет на 1 ребенка | 1 400 рублей |

| Налоговая база | 45 000 - 1 400 = 43 600 рублей |

| НДФЛ 13% | 43 600 × 0,13 = 5 668 рублей |

| Зарплата к выплате | 45 000 - 5 668 = 39 332 рубля |

- Праздничные и выходные дни - облагаются в общем порядке

- Больничные листы - облагаются НДФЛ

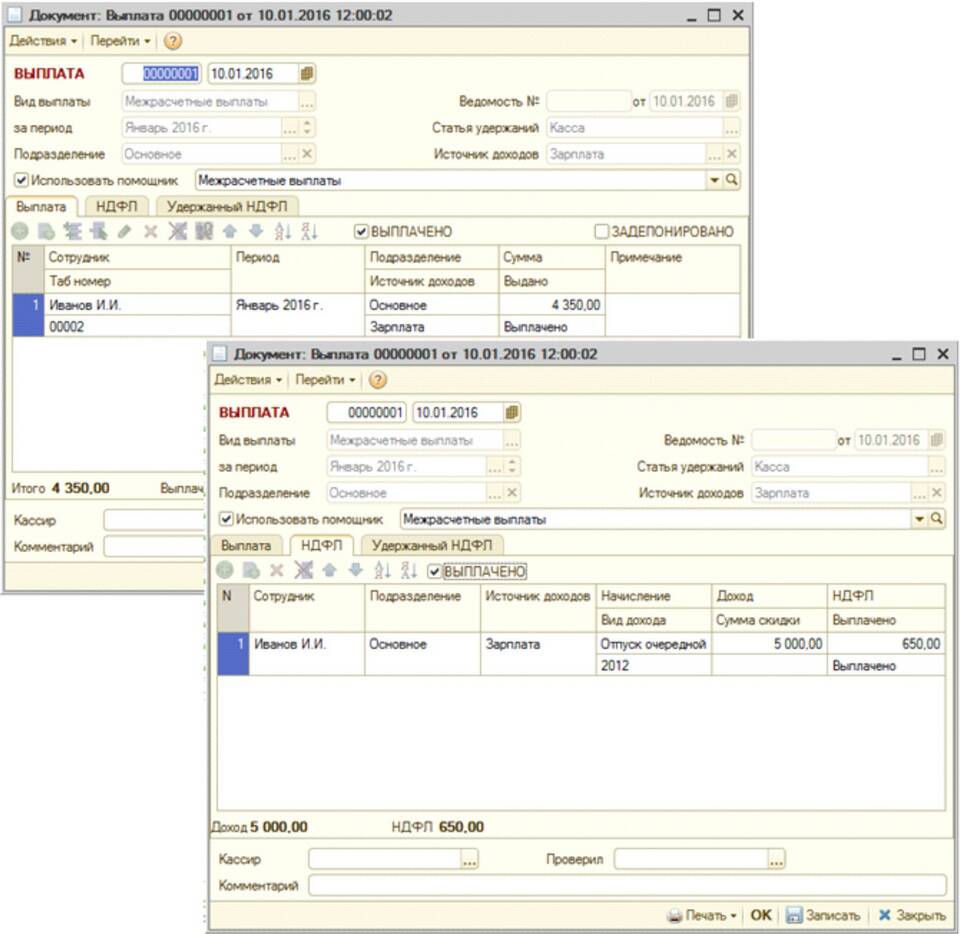

- Отпускные - подлежат налогообложению

- Премии - включаются в налогооблагаемую базу

- Материальная помощь свыше 4 000 руб. в год - облагается налогом

- Налоговая карточка по форме 1-НДФЛ

- Расчетная ведомость по форме Т-51

- Платежное поручение на перечисление налога

- Справка 2-НДФЛ в конце года

Ответственность за нарушения

За неправильное начисление или несвоевременную уплату НДФЛ предусмотрены штрафы: 20% от неуплаченной суммы налога, пени за просрочку, а при умышленном уклонении - 40%.